福岡で債務整理なら、あすか司法書士事務所にお任せください。認定司法書士が、任意整理、個人再生、自己破産、過払い金返還請求、借金問題を安い費用で全力でサポートします。

|

ご挨拶あすか司法書士事務所は、福岡で債務整理を中心に取り扱っております。 業務対応地域福岡県福岡市中央区、福岡県福岡市早良区、福岡県福岡市城南区、福岡県福岡市西区、福岡県福岡市博多区、福岡県福岡市東区、福岡県福岡市南区、糸島市、小郡市、筑紫野市、春日市、大野城市、宗像市、太宰府市、古賀市、福津市、うきは市、宮若市、筑紫郡、糟屋郡、宇美町、篠栗町、志免町、須恵町、新宮町、久山町、粕屋町、嘉麻市、朝倉市、みやま市、大牟田市、久留米市、直方市、飯塚市、田川市、柳川市、八女市、筑後市、大川市、北九州市、行橋市、豊前市、中間市、遠賀郡、鞍手郡、嘉穂郡、朝倉郡、三井郡、三潴郡、八女郡、田川郡、京都郡、築上郡、佐賀県、長崎県、大分県、熊本県、宮崎県、鹿児島県 |

任意整理とは借金生活から抜け出すための第一の手段として、任意整理という方法があります。

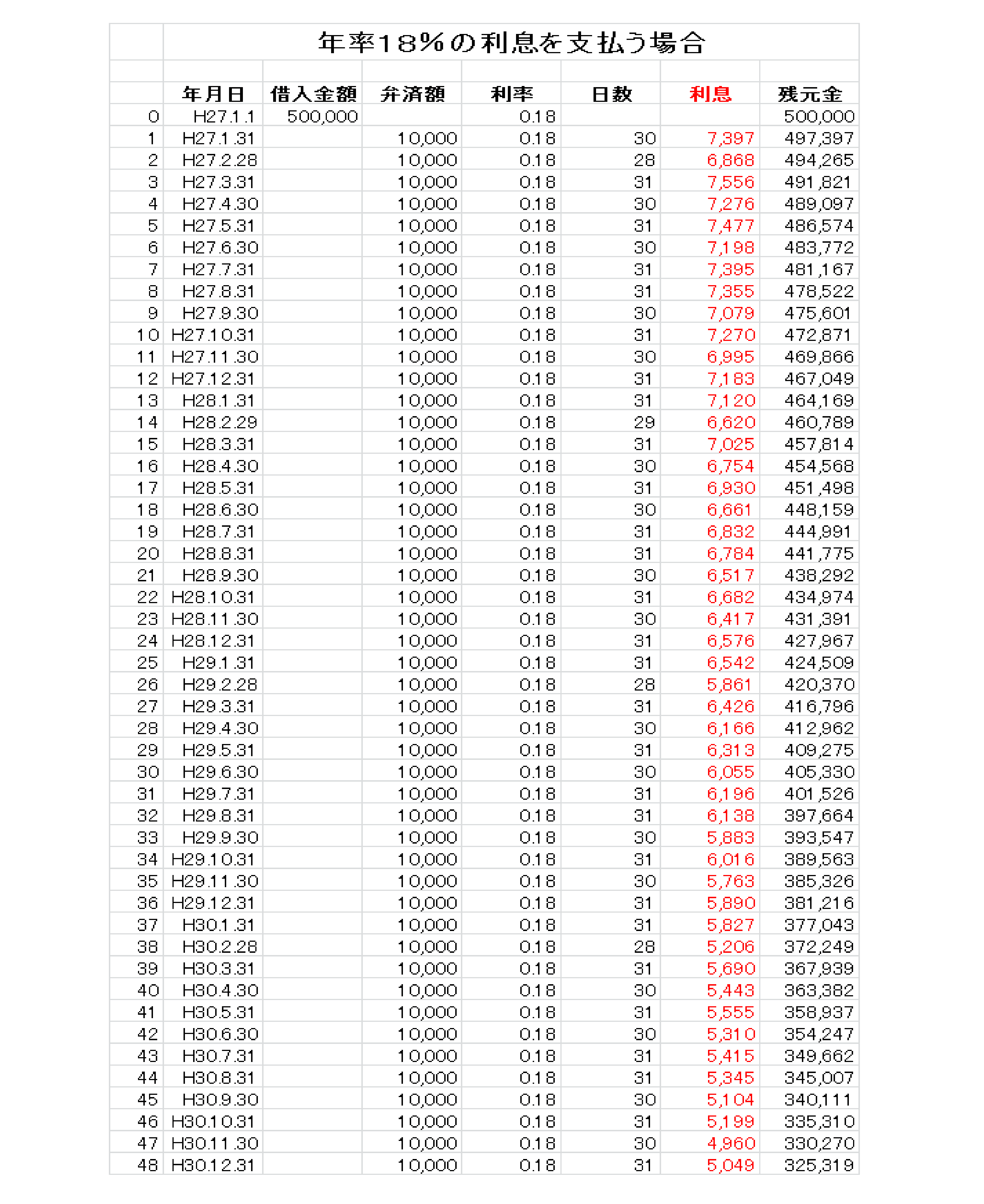

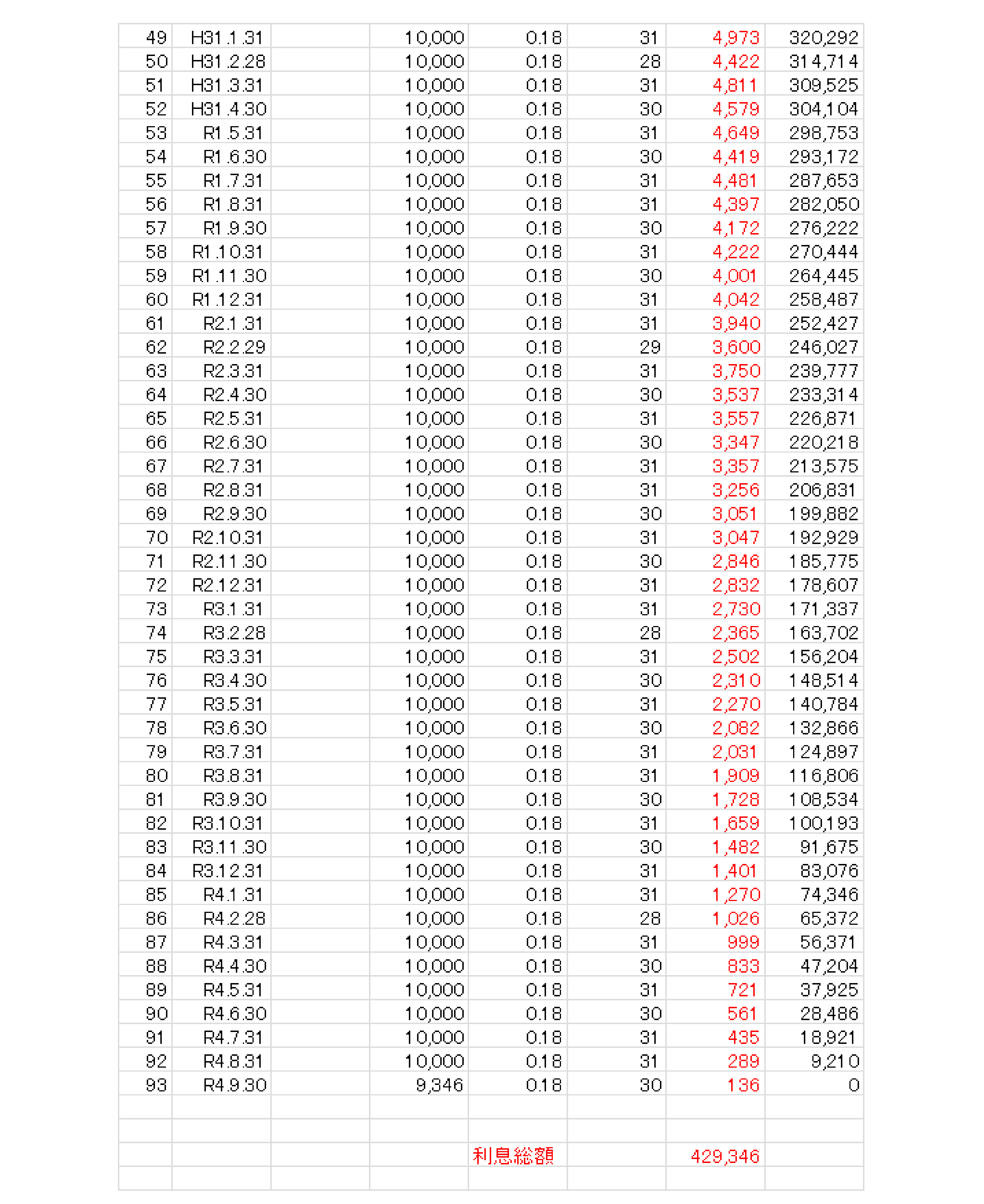

裁判所を通さないため比較的簡便な手続で、ご本人の負担も少なく、同居のご家族に内緒でもスムーズに進めることができます。 任意整理は、利息制限法に基づく引き直し計算を行い(※)、引き直し後の金額を将来の利息は免除した上で、およそ36回から60回に分割して返済していく手続です。

分割回数は、債権者や債務額等によってマチマチですが、概ね48回から60回程度の和解に応じてくれています。 ただし、最近は、取引年数が短い場合(1年未満しかない場合等)は、債権者側も長期分割を渋る傾向にあります。 特にアイフル㈱は2023年頃から将来利息を強硬に要求してくるようになってきました。当事務所は将来利息には応じていませんが、応じてしまう他の弁護士・司法書士事務所が増えつつあるようであり、アイフル㈱の2024年3月期第3四半期決算プレゼンテーション資料によれば、和解債権のうち約31%は将来利息を付加した和解となっているようです。

今後も将来利息を付加した和解に応じる弁護士・司法書士事務所が増えてしまうと、他の消費者金融会社もそれに追随して将来利息を要求してくる可能性があります。 ※ 以前は、グレーゾーン金利による貸金取引が多かったため、引き直し計算により元金が減額することがよくありましたが、平成22年6月18日に貸金業法等が改正されたことでグレーゾーン金利は撤廃されており、改正日以降の借入れについては元金が減額することは無くなりました。

多重債務問題改善プログラムとは貸金業者が、何故、法的手続ではない任意整理手続に応じるのか、それは自己破産・個人再生をされるよりもマシだからという理由も大きいですが、そもそも貸金業界は、自身が生み出した多重債務問題を解決する社会的責任があるからです。

貸金業界側の抵抗等で直接的には規定されませんでしたが、その責任は多重債務問題改善プログラムや貸金業法の規定から間接的に読み取ることができます。 2007(平成19)年4月20日、当時、深刻な社会問題となっていた多重債務問題に対応するために、貸し手対策として、貸付けの上限金利の引下げ、貸付残高の総量規制の導入等を盛り込んだ貸金業法等の改正が行われたことに加え、借り手対策として、内閣府に多重債務者対策本部が設置された上、有識者会議により「多重債務問題改善プログラム」が取りまとめられました。 多重債務問題改善プログラムでは、多重債務状態に陥っている者に対し適切な債務整理(任意整理、特定調停、個人再生、自己破産等)を実施できるように、国・自治体において相談窓口を整備・強化するとともに、必要に応じて債務整理の担い手となる弁護士・司法書士に積極的につなげることで、多重債務問題の解消を目指すことがうたわれており、多重債務問題が深刻な社会問題であり、その解決が健全な社会の形成に極めて重要であることを踏まえ、取りまとめられた各施策については、国、自治体及び関係団体が一体となって実行していくべきことが強調されています。 その施策の一つとして、関係団体である貸金業界においても、借り手の立場に立って適切な役割を果たす観点から、カウンセリング体制を整備し多重債務者への相談が幅広く行き渡るよう相談窓口の周知に努めることが求められるとともに、貸金業法の改正を受け、貸金業者が多重債務状態に陥った利用者を発見した場合は、適切にカウンセリング主体(弁護士会、司法書士会、法テラスなど)への紹介・誘導に努めることが求められています。 この貸金業者に多重債務状態に陥った利用者を弁護士・司法書士などへ紹介・誘導することを求める規律は、貸金業法第12条の9にて定められているものであり、同条文について、立法担当者の書籍『逐条解説 貸金業法』では、「深刻化する多重債務問題を解決することが今回の改正の主眼であり、その解決のためには多重債務者を適切な債務整理の相談等に応じるカウンセリング機関に誘導することが重要となる。本条は、貸金業者が、そのようなカウンセリング機関への誘導における一定の役割を担うことを期待するものである。」と解説されており、借り手が既存の債務について自発的な返済が困難になっている状態が明らかになった場合などに、債務整理の相談を受けられる団体(法テラス、弁護士会、司法書士会、日本クレジットカウンセリング協会、貸金業協会など)を紹介する努力義務を貸金業者に課したものであり、努力義務にとどめているのは、債務整理の相談機関が(当時は)国内には限られていることなどを考慮したことによると説明されています。 このように多重債務問題の解決のためには、多重債務状態に陥った方をできる限り弁護士・司法書士への相談につなげた上、必要に応じた適切な債務整理を実施させることが極めて重要であるから、多重債務問題改善プログラム及び貸金業法により、貸金業界においても、利用者が返済困難な状態であることを確認した場合は、弁護士・司法書士などへ紹介・誘導して債務整理を実施させることが、努力義務として課せられているのです。 そうだとすれば、それに基づき弁護士・司法書士を通じて実際に債務整理が行われた場合は、貸金業界はそれに応じる努力義務があるというべきであり、多重債務問題改善プログラムが債務整理の一つとして任意整理手続を例示していることからすれば、貸金業界は任意整理手続にも適切に応じなければならないということになるのです。 多重債務問題改善プログラムは、2007年に策定されたものですが、以降、半年に1度、その実施状況、動向を確認するため、金融庁・消費者庁などの関係省庁、学者、貸金業協会、全国銀行協会、弁護士会、司法書士会、グリーンコープ、消費生活相談員協会などの関係団体にて構成される多重債務問題及び消費者向け金融等に関する懇談会が開催されており、現在も継続されています。 多重債務者対策本部 多重債務問題改善プログラム 多重債務問題及び消費者向け金融等に関する懇談会 利息のイメージ

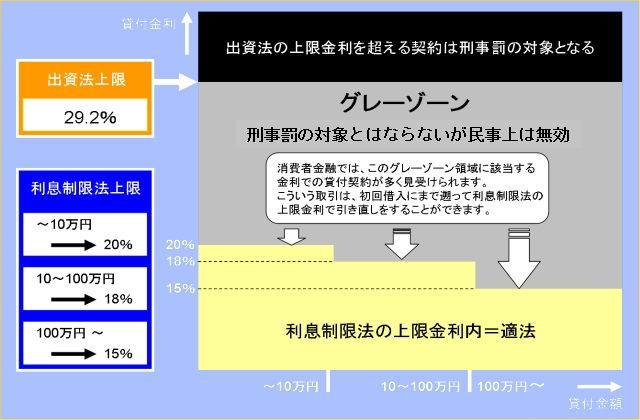

利息制限法に基づく引き直しとは? 平成22年6月18日に貸金業法等が改正されるまで、消費者金融のキャッシング契約は、多くの場合25~29.2%の利率で締結されていました。 これは、「出資法」において利率の上限が29.2%(※改正により現在は20%)と定められていたためです。

この上限利率を超えて金銭を貸し付ける契約を行うと処罰の対象になります。

これに対して、「利息制限法」では、15~20%の範囲で上限利率が定められています。

つまり、出資法の上限利率と、利息制限法の上限利率に約10%の開きがあったのです。

一般的にこれを「グレーゾーン金利」と呼んでいます。(※改正により現在は廃止)

一方で、貸金業法43条(※改正により現在は廃止)では、貸金業者が法定の書面を貸付・返済の度に交付することや、債務者が任意に返済すること等を要件として、利息制限法所定の金利を超えて支払った利息の返済も有効とすることが定められていました。この規定のことを「みなし弁済規定」といい、かつてはこれが認められることもありました。 しかし、平成18年1月13日の最高裁判決において、この要件を厳格に解釈する判断が下されたことから、事実上このみなし弁済規定が認められることはほとんどなくなりました。それにより、グレーゾーン金利は民事上無効ということができるようになったのです。

したがって、たとえば50万円の年利27%のキャッシング契約は、29.2%以下なので処罰の対象とはなりませんが、18%を超える金利については民事的に無効であるということができるのです。 どの債務整理手続きを採るにしても、まず前提としてこのグレーゾーンにある取引を、利息制限法所定の上限金利で引き直す必要があります。引き直し後の残額が本来有効な債務額です。

取引の一番最初に遡って計算をやり直すことができるので、取引の期間が長ければ長いほど、引き直し前の債務額と引き直し後の債務額に大きな開きが生じます。高い利率のままずっと7~8年以上取引をしているような場合は、既に借入残高が0円になっている可能性が高いです。 しかし、そうとうは知らずに、大変な思いをして、ただただひたすら返済を続けている方が大勢いらっしゃるのが現実です。

もちろん、たとえ0円にまで減額できないとしても、債務額をいくらかでも減額できるだけで、返済の見通しが立ち、生活再建の希望が持てるようになります。 (※ 平成22年6月18日の法律改正により、出資法の上限金利が20%に引き下げられ、みなし弁済規定も廃止されたことで、グレーゾーン金利の問題は立法的に解決されました。しかし、現在は法定金利内の取引でも、過去にグレーゾーン金利での取引がある場合は、取引開始日に遡って引き直し計算をする必要があります。)

任意整理のデメリットは?銀行、信販会社、消費者金融会社は、主に業界単位で信用情報機関に加盟しており、そこに利用者の取引に関する契約内容や返済状況等の情報を集約・共有し、貸し出し審査の参考にしています。

その情報の中には、債務者の滞納情報、弁護士・司法書士の介入情報、破産情報などの「事故情報」も含まれており、この事故情報が登録されることを、一般に「ブラックリストに載る」といいます。事故情報だけを集めた「ブラックリスト」が存在するわけではありません。 金融機関等は、融資の際この信用情報を審査して判断をしますので、事故情報があれば新たな借入れは難しく、カードも使えないということになります。 これらの事故情報は、債務整理をすれば、概ね完済から5年後に削除されますが、信用情報機関ごとに取扱いが異なりますので、詳しくは下記の各信用情報機関のホームページを参照ください。 消費者金融系 株式会社日本信用情報機構(JICC) https://www.jicc.co.jp/ 信販会社系 株式会社シー・アイ・シー(CIC) http://www.cic.co.jp/index.html 銀行系 一般社団法人全国銀行協会(JBA) http://www.zenginkyo.or.jp/ その他は、特にデメリットは無く、勤務先や同居のご家族に知られることもありません。 任意整理手続の流れ

|